子どもが産まれた・これから産もうかな、という方は「お金、大丈夫かな?」と一度は考えたのではないですか。

ネットニュースなどでは「子ども一人3,000万かかる」だの、「1,000万でいける」だの様々な意見が飛び交っています。

子どもにかかるお金で大きな割合を占めるのは教育費ですから、ここをどうするかで「子ども一人いくらかかる」は大きく変わります。

私もライフプランニングを通して計算し、現在いくら貯めればいいの?を常に考えながらネットバンキングの目的別口座に毎月貯金をしています。

そこで、今回は教育費の全体像と、教育費無償化制度を解説します。

- 子どもが生まれるけど、大学まで行こうと思ったらいくら貯めていけばいいの?

- 子どもを考えたことがあるけど、冷静に考えて諦めた

- 子どもの進路は公立でいいと思っていたけど、私立も選ばせてあげたい

この記事を読めば、「進路別子どもにかかるお金」と「貯金戦略」のヒントがわかります。

今回のシミュレーションでは子どもの教育にかかるお金は約908万円〜2,416万円の間となりました。

各時期の学校の種類を選ぶだけで簡単計算できるシミュレーターも開発しましたので、ぜひ活用してくださいね。

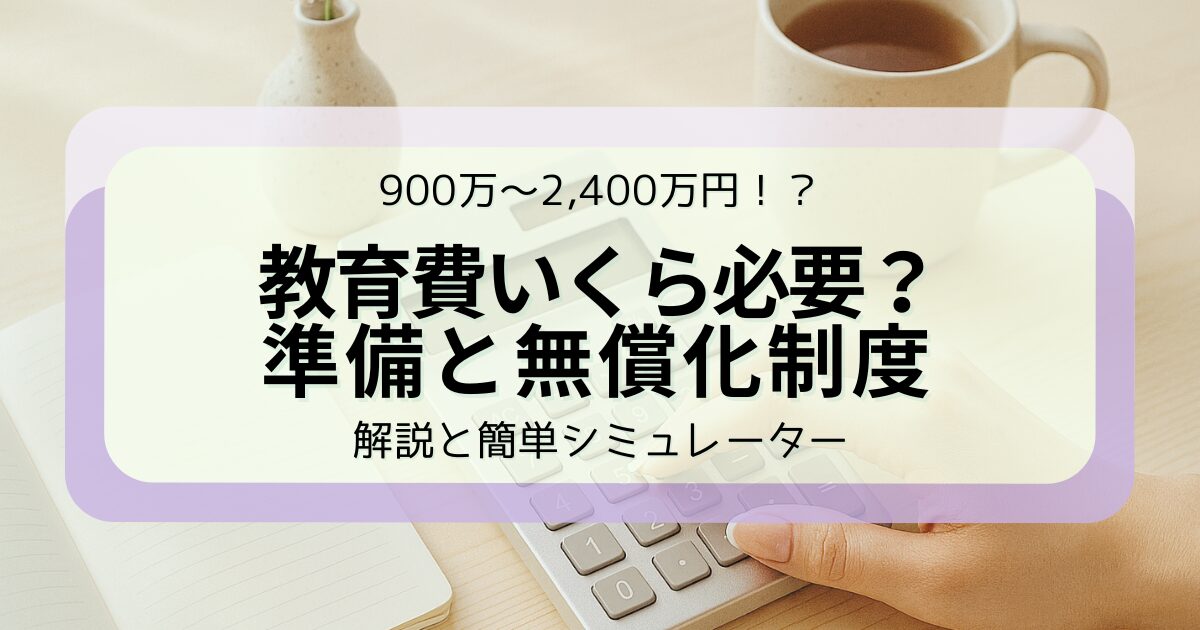

教育費無償化制度の概要

教育費のシミュレーションには「教育費無償化制度」は欠かせません。

各段階に教育費の無償化制度があります。

- 0〜5歳:幼児教育・保育の無償化

- 16〜18歳:高校の就学支援制度

- 19〜22歳:大学の無償化及び支援制度

0〜5歳|幼児教育・保育の無償化制度の概要

幼児教育・保育の無償化の概要は次のとおりです。

対象年齢と施設

- 3〜5歳児:幼稚園・保育所・認定こども園・地域型保育など、利用料が無償

- 0〜2歳児:住民税非課税世帯が対象で無償

- 対象施設には認可外(認証保育・ベビーシッター・一時預かりなど)も含まれる*1

*1…「保育の必要性の認定」を受け、保育所や認定こども園を利用できていない方が対象

無償化の上限金額

- 幼稚園:月額上限25,700円まで無償

- 認可外施設:

- 3〜5歳児:月額最大37,000円が無償

- 0〜2歳児(非課税世帯):月額最大42,000円が無償

預かり保育(幼稚園)への対応

市町村認定がある場合、月額11,300円(非課税・多子世帯は最大16,300円)まで無償。

所得制限・優遇措置

- 基本的に所得制限なしで全家庭対象。

- 非課税世帯・年収360万円未満相当世帯は生活費負担の補助あり(副食費の免除など)

- 上の子が保育園に通っている0〜2歳児について*2、保育園等を利用する最年長の子を第1子とカウントして0〜2際の第2子は利用料半額、第3子は無償

*2… 年収360万円未満相当世帯については第1子の年齢は問わない

無償対象外の費用

- 給食費・副食費(例外あり*)

- 通園送迎費、行事費、教材費、制服費などは対象外

*第3子以降or年収360万円未満相当世帯は副食(おかず・おやつ等)の支払いは免除

▶参考情報:こども家庭庁「幼児教育・保育の無償化」

16〜18歳:高校の就学支援制度

高校教育の修学支援金制度は高校の授業料が実質無償化・減額される制度です。

制度の目的と対象

所得要件を満たす世帯の高校生に、授業料の支援を行い、教育機会の均等を図る制度。

所得要件(目安)

世帯年収 約910万円未満が対象。

支給額

- 公立高校(全日制):月額約9,900円。実質授業料が無償になるケースも多い

- 私立高校(全日制):

- 年収約910万円未満:年額最大118,800円

- 年収約590万円未満:年額最大396,000円(上乗せ支給)

手続き方法

- 入学時(4月)に学校から申請

- 支給は学校が受け取り、授業料に充当

- オンライン申請システム「e-Shien」が利用可能

家計急変時の支援

親の離職・病気などで家計が急変した場合にも支援あり。

臨時支援制度(令和7年度限定)

年収910万円以上の世帯にも、一律年額118,800円を支給。

自治体独自の支援の例

- 東京都:国支援と併用して、最大49万円の上乗せ助成が可能(国の申請必須)

- 愛知県:私立高校では入学料・授業料の無償化

- 大阪府:2026年には完全無償化、私立校では対象校で授業料無料の予定

- 福岡県:授業料以外の教育費に対し奨学支援金で支援

みい子

みい子高校では意外とお金の心配はなさそうで安心ですね!

▶参考情報:文部科学省「高校生等への修学支援」

19〜22歳:大学の無償化及び支援制度★2025新制度あり

制度の概要

- 返済不要の給付型奨学金と、授業料・入学金の免除・減額によって高等教育への進学を支援する制度

- 2020年4月に開始。対象校は文部科学省が認定した「確認大学等*3」

*3…確認大学一覧:支援の対象となる大学・短大・高専・専門学校一覧

対象の大学は意外と幅広く、偏差値にあまり関係なく対象になっていそうなのでリンクからお住まいの地域等で検索してみてくださいね!

支援対象の拡大

- 2024年度から:年収約600万円以下の中間層(多子世帯・私立理工農系など)にも支援対象を拡大

- ★2025年度から:多子世帯(子ども3人以上扶養)については所得制限なしで授業料・入学金が無償化

支援内容(多子世帯)

授業料等の減免上限は年間約70万円。完全無償化ではないが、現実的な負担軽減が可能。

申請・選考プロセス

- 支援を受けるには、JASSOの給付型奨学金に採用されることが前提

- 多子世帯かどうかは、マイナンバーを使ってJASSOが判定(前年12月31日時点の情報)

- 支援は自動ではないため、必ず所定の申請手続きを行う必要あり

- 成績も加味されるため「本気で学びたい」が見られる

▶参考情報:文部科学省「学びたい気持ちを応援します 高等教育の修学支援制度」

教育費シミュレーションの進め方

それでは実際に教育費シミュレーションを行います。

- 進路の選択

- 金額の把握

- 現在貯めるべき額に割戻し

①進路の選択

保育園・幼稚園、小学校、中学校、高校、大学をそれぞれ私立にするか公立にするか考えます。

また、塾に行くかいかないかも考えておきましょう。月10万円程度かかることもあり、無視できない出費だからです。

公立と私立とでは公立のほうが塾代が多くなる傾向もあり、一概に私立のほうが高い、とも言い切れないのでまだ子どもが小さく予想が立てづらい段階ではかかるもの、と見ておいたほうが良いでしょう。

今回の簡易シミュレーターでは全国平均に校外学習費も含んでいるため、塾には行く想定になっています

②金額の把握

各進路を選んだら、それぞれ選んだ進路の平均的な費用を足していきます。

費用は各種無償化制度を利用した場合の想定になっています。(大学以外)

モデルケース①すべて公立約 900万円

- 保育料(認可)6年※3歳〜 は実費のみ:1,246,182円

- 小学校(公立)6年:2,012,370円

- 中学校(公立)3年:1,625,071円

- 高校(公立)3年:1,757,132円

- 大学(国公立)4年:2,440,000円

- 合計:9,080,755円

モデルケース②すべて私立 約2,392万円

- 幼稚園(私立)3年:1,010,570円

- 小学校(私立)6年:10,643,177円

- 中学校(私立)3年:4,441,419円

- 高校(私立)3年:2,932,737円

- 大学(私立理系)4年:4,900,000円

- 合計:23,927,903円

参考数値をシミュレーターには載せていますが、もし特定の学校が決まっている場合は手入力してください。

③現在貯めるべき額に割戻し

え〜私立行かせようと思ったらぜんぜん足りない!でもどうすれば貯められるんだろ…

節約も限度はありますし、なにより子どもは「いい学校に行く」ために生きているわけではないので「今しかない時間」を楽しむお金も必要ですよね

一見すると莫大な貯金が必要に見えて、今の家計から計算すると「無理!」「結局お金持ちしか良い教育は受けさせられないんだ」と悲観的になる方もいると思います。

しかし、家計は変化します。一般的に子どもが産まれたばかり、3歳までの保育園の間というのは、両親のうちどちらかが仕事をセーブし、かつ保育料に万単位でお金がかかる時期なので厳しいですよね。

そのため保育料無償化期間や、フルタイムに戻ってから中学入学までは「収入が安定し、塾代もそこまで高額ではない」状態に持っていくことができます。ここで貯められるかがポイントです。

また、大学費用以外は公立なら通学し始めてからの収入と少しの貯金で賄う事もできる額なので、シミュレーターでは月割の貯金額は「通学中と入学前」で同額になるように計算をしています。

貯金・学費のモデルケース

簡易シミュレーターで出せるのは「子供ひとりあたりにかかる教育費(将来の積立も含む)」です。

なので、貯金額は「シミュレーション結果 – 今払っている教育費(保育料など)」となります。

- 1か月の教育費のモデルケース:すべて公立 0歳時点 57,689円

- 保育園に通い始めたら、保育料が30,000円なら貯金するべき額は27,689円

- 1か月の貯金額のモデルケース:すべて私立 0最時点 144,760円

- 幼稚園に通い始めたら、幼稚園の学費が28,000円なら貯金するべき額は116,760円

学校の種類を選ぶだけ!かんたんシミュレーター

実際のシミュレーターで、色々な組み合わせで考えてみてください。

「いくらまでなら子どもの教育費に出せるのか?」を考えることで「実現可能な進路」も出せますし、逆に「希望の進路のためにはあといくら必要か?」も考える手助けになります。

※※シミュレーターは簡易のもので、データも平均額となっています。あくまで参考としてご利用いただき、実際のご自身の家計についてはプロのFP等に相談するか、具体的な進路で計算を行ってください※※

教育費シミュレーター

powerd by ワーママみい子ブログ

合計は 円表記。就学前=保育園6年・幼稚園3年、小学校=6年、中学=3年、高校=3年、大学=4年の総額で計算しています。

入力

教育費の合計

毎月の教育費(貯金と支払い含む)

| 区分 | 選択 | 金額 |

|---|---|---|

| 合計 | 0円 | |

※ 保育園:全国平均(2歳児×3年)+実費(2,000円×3年+6,000円×3年)= 1,246,182円 としています。

- 保育料:小売物価統計調査

- 幼稚園〜高校:子供の学習費調査

- 国立大学(入学金・授業料 標準額):旺文社 教育情報センター

- 国公立大学の授業料推移:家計の未来 大学の学費はいくら必要?国公立と私立の平均をもとに学費の準備方法を解説

- 公立大学(標準額の目安):ほくぎん マネーのつぼ 大学の学費平均はどのくらい?学校区分や学部別による年間総額を詳しくご紹介

- 私立大学(文系・理系 初年度納付金平均:文科省データ引用):明治安田生命 大学の学費はどのくらい高い? 平均額や国公立と私立の違い、奨学金制度などを解説

- 私立大学(文系・理系 学費の解説:金融機関まとめ):mitubisi UFJニコス 私立大学の学費はどれくらいかかる?入学金など必要な費用を解説

必要資金はすべて現金貯金?教育費を準備する具体策

浮いたお金は、貯金…とくに大学の費用に当てていくのがセオリーですが、まだ子どが小さい場合は運用も視野に入れましょう。

NISA制度が変わって2年、日本にも若い世代を中心に投資が広まってきたのを感じます。

私は投資の専門家ではないためアドバイスはできませんが、私自身の方針は「初年度費用+αで300万円は貯金、400万円を投資で用意(一人当たり)」としています。

合計700万円にする根拠は「国内なら私立理系でもなんとか学費はまかなえるだろう」というざっくりした考えです。教育費は青天井なので「我が家に可能な中でがんばってもらう。もちろん仕事は頑張るので、上振れしたらラッキー」という割り切りをしています。

貯蓄

教育費は①必要な確率が高くて ②額も何千マン、何億、の世界ではない ので貯金をベースにします。

出産するとどこからともなく、パンのヒーローや海鮮一家の絵が描かれた学資保険のお手紙が届きますが、私は学資保険は利用しません。

学資保険のいいところは親(契約者)が亡くなったら払込をせずに学資金を受け取れることですが、ようは生命保険ですよね。

生命保険にしては保険金額が足りないし(有名どころのモデルケースは200〜300万円)、増やすなら後述のNISA利用の投資のほうが合理的だからです。

でも、投資って減ることもあるんでしょ? 大事な学費が減るのはちょっと無責任じゃない?

だから「貯金ベース」なんですよ。最低限のぶんは貯金、「あったらいいなオプション」で投資と考えています

でも正直増やせないと大学行かせてあげられないから困ってるんじゃん!

私立理系大学(学費が一番高い)に行かずとも働けますし死にません。「我が家にできる範囲」を広げる努力はできますが、経済的に無理して大学に通わせたいと言っているのは「お金は無いけどブランド物がほしい」と似ていると思いますよ

先述のシミュレーションで出てきた毎月の貯金額が厳しい、という方は支出を下げる工夫と収入を上げる行動を地道にやっていきましょう。

投資

急に投資を勧めてくるなんて、怪しい…閉じよう

投資という道がある、と紹介するだけで何もオススメしないので待って!笑 むしろこんなネットの記事を読んだだけで、大事なお金を投資に突っ込まないでくださいね

なぜ投資が学費の用意の選択肢に入ってくるのかというと、「大学資金は0〜3歳から用意するなら長期投資ができるから」です。

投資と聞くと、お金持ちがお酒片手に怪しい儲け話をしていたり、2つも3つもPCの画面があって、24時間グラフを見ながらカチカチと売買を繰り返すもの、と言うイメージがありませんか?

そのイメージは投資というより「事業」か「ギャンブル」です。我々庶民が利用する「長期投資」は設定だけしたらほぼ放置です。

結論は「15〜20年後に使うお金なら投資に回したら増える可能性が高い」となりますが、必要になったときに目減りしても大丈夫な状態にしておく、長期投資にあった商品を買う必要がある、など注意するべきことは山程あります。

以下の書籍がおすすめです。ご自身で納得できた場合のみ、具体的な証券口座の開設や銘柄選びを学んでいただけたらと思います。

▼なぜ教育資金を長期投資で?と思ったら読む本

FP相談などプロの力を借りる方法

紹介しておいてなんですが、「FP相談」は慎重に利用してください。とくにイオンモールやららぽーとなどのショッピングモールで開催される「FP無料相談」「無料の家計相談」は近寄らないほうがいいです。

なぜ無料でお金のプロが個人の家計を計算してくれるのかというと、「あなたに高いものを売って儲けられるから」です。具体的には手数料の高い保険など。

ここでおすすめしたいのは、お金を払ってやってもらうFP相談です。ライフプランを自分で立てられれば一番ですが、ヌケモレが出たり、金額の試算が非現実的だったりと難しいことはいくつもあると思います。

プロに仕事をしてもらうのですから、時間あたり最低5,000円以上はかかると思ってください。(それでも保険の勧誘をしてくる人はいるかもしれませんが…)

しっかりとライフプランを組んでもらえば、学費がどれだけ出せるのか、目標額を貯めるには今なにをするべきかわかります。

もし保険の勧誘をされたら基本的にスルーしてくださいね。

貯金が難しいと感じたら

真面目に計算したら、やっぱり希望の進路には全然足りなくて泣きそう…

元気を出してください。現状把握できたら、あとは理想に近づいていくだけですよ!

今捻出できる金額では希望の進路に足りないとわかったら、増やす努力をしましょう。

家計の見直しと支出削減

最初は家計簿をちゃんとつけて、支出を見直してください。

人間には「パーキンソンの法則」という性質があり、もともとは「タスクに割り当てられた時間を余らせずに使い切ろうとする性質」のことですがお金でも同じことが言えます。

そのため無意識にお金を使っていると、たとえ収入が増えても貯金額が増えない事が多いのです。

支出削減のポイントは「この支出はよかったor無駄だった」を毎月振り返ることです。なんでもかんでも節約最優先、毎日もやしを食べろとは言っていません。

あれ、このコンビニのレシート、何買ったんだっけ…

こんなふうに思う支出は減らしても日々の満足度は変わらないですよね。Amazon Prime Video や Netflix、その他美容系のサブスクやジムも「自分は喜んで頻度高く使っているか」を定期的に見直しましょう。

在宅ワーク・副業という選択肢

家計を見直して最適化しても、収入30万円の人が生活費を30万円から25万円に抑えて5万円貯金できるようになることはできますが、生活費を10万円にして20万円貯金できるようになるのは家族持ちだと不可能ですよね。

一方で収入を増やして支出を変えなければ、貯金は当然増えます。 今ある収入から教育費の捻出をするのはどうしても無理!となったらやっぱり収入アップが必要です。

そうは言っても残業とかアルバイトはできないよ…誰がお迎えとご飯やるの?

これ以上仕事時間を増やせない、って思いますよね。ママにオススメの収入アップは「在宅」「副業」です

私も出社の仕事が多い会社員をしているので、「在宅の仕事ってどうやって探すの?」「本業のスキルを副業で活かしたいけどどうやって仕事を探せば良いの?」と悩んでいました。

ワーママが在宅ワークを探すなら、『ママワークス ![]()

![]()

ママワークスは名前の通りママ向けの求人サイトで、在宅ワークがたくさん掲載されています。

検索条件に「週に働ける日数」「時間・曜日が選べる」などママに嬉しい項目が揃っているのがポイント。

案件数や単価は時期によってばらつきがある・どちらかというと低単価のお仕事が多めではありますが、それが逆に「初めての在宅ワーク」探しには使いやすいところもあるので、興味がある方は以下の記事も参考にしてください。

▶会社員ママが在宅ワークに応募してみた体験談:会社員ワーママ、「ママワークス」でフリーランス在宅案件応募まで実際にやってみた

転職による収入アップも視野に

副業の前に「転職」を考えてみるのも非常におすすめです。

いやいや時短勤務のワーママなんてどこが取ってくれるのよ

そうですよね…私も大手エージェント経由の転職活動でほぼ門前払いだったりと嫌な思いもしました

求人サイトや、大手の転職エージェントで自分の条件と合う仕事が見つからない人には、時短勤務専門の転職エージェントがおすすめです。

私も実際に子育てと両立かつ年収170万円アップの内定を獲得できたのは『リアルミーキャリア

リアルミーキャリアは子育てと両立×キャリアアップにおすすめの転職エージェントです。

- 紹介求人は入社直後から時短勤務・フルリモート・フレックスOKのみ

- アドバイザーもワーママ。子育て中の働き方の解像度が高くて親身に相談に乗ってくれる

- 年収アップ求人も多数

登録後はLINEでやり取りできて、忙しいワーママでも効率的に転職相談ができます!

\ 時短勤務求人はすぐ埋まる!1分で登録/

まとめ|現状を把握して、現実的な計画を立てるべし

今回の記事では、子どもが就学前〜大学を卒業するまでの教育費について解説しました。

- 教育費は「最も大きい養育コスト」。無償化制度(幼保・高校・大学支援)を前提に、進路選択×平均額でざっくり把握を。

- 今回のシミュレーションでは約908万〜約2,416万円(すべて公立〜すべて私立理系(保育料のみ認可6年のほうが高額))に。まずは“わが家の基準”を決めるのが第一歩。

- 手順は①進路を選ぶ → ②平均額を合算 → ③通学前と通学中で同額を目安に月割り(保育料など現在の支出は差し引き)。

- 資金準備は貯金ベース+長期投資をオプションで。学費の核(初年度+α)は現金、0〜3歳からの超長期部分は投資も検討(無理のない範囲・要勉強)。

- それでも足りない時は、支出の見直し(家計簿→サブスク等の棚卸し)と収入アップ(在宅ワーク/副業・時短特化の転職)でギャップを埋める。

次の一歩(チェックリスト)

- シミュレーターで3パターン試す(現実的/希望/妥協案)。

- 目標月額を決め、自動積立。

- 年1回は前提(収入・進路・制度)を見直し。

- 在宅ワーク/転職の情報収集も“並走”開始。

ぜひ色々なパターンを試しながらあなたオリジナルの教育費計画を立ててみてくださいね。

本記事の情報やシミュレーターがお役に立てば幸いです。

※本記事は一般的な情報です。最終判断は最新制度の確認や専門家相談の上で行ってください。